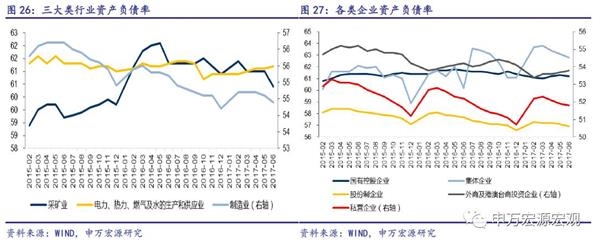

煤、钢去产能进展较快,制造业产能过剩开始缓和。2017年上半年已退出煤炭产能1.11亿吨,完成年度目标任务量的74%;截至2017年5月底,钢铁去产能4239万吨,已完成年度目标的84.8%。2016年以来已退出煤炭产能约4亿吨,完成了原定退出产能5亿吨的80%;压减钢铁产能1.1亿吨,完成原定5年目标的下限,达到上限1.5亿吨指标的74%。去产能带来煤炭和钢铁市场集中度的明显回升。有色矿采、化工等行业的市场集中度也在提升。利用上市公司的固定资产周转率来观测产能利用状况,制造业自2016年三季度开始触底回升。从行业层面来看,多数行业的产能利用率触底回升,如钢铁、煤炭、有色、造纸、水泥、玻璃、化工、稀土、航运等行业。但风电和火电设备行业仍在探底阶段。有色和造纸、玻璃、航运等行业的固定资产周转率已经好于历史平均水平。但钢铁、煤炭、水泥、稀土、化工、船舶制造、风电和火电设备等仍弱于历史平均水平。相对而言,电力行业去产能仍然面临较大的压力。

房地产库存显著去化,区域分化仍然明显。受益于2016年以来地产销售的强劲增长,房地产去库存取得积极进展。截至2017年6月,全国狭义的地产存销比降至4.6个月,接近历史平均的4.2个月。广义的地产存销比降至28.7个月,接近历史平均并处于2012年以来的底部区域。商品住宅的广义存销比则降至8.5个月,已经显著低于历史平均。地产库存的显著去化支撑了地产投资的超预期增长。从各区域来讲,得益于三四线地产销售强劲,东、中、西部地产库存均显著去化。库存去化较快、存销比较低的省份分别为江西、重庆、广东、湖南和上海;而存销比较高的省份分别为北京、辽宁、青海、吉林和山西。北京比较异常,主要是因为其2016年以来地产成交量比较低,与较严格的地产调控有关。

降成本方面的进展。一是减税降费。2016年营改增减税约5000亿元,涉企收费减少560亿元。2016年全国全口径和一般口径的宏观税负均出现了比较明显的下降。2017年计划全年再减少企业税负3500亿元左右,合计全年为企业减负超过1万亿元,其中降费占60%以上。此外,从2016年5月1日起的两年期限内,要降低企业养老保险、失业保险和住房公积金的缴费比例。二是降低融资成本。目前名义和实际的贷款基准利率均处于历史低位。尽管贷款平均利率以及企业的财务费用和利息支出增速显著上升,但整体仍然处于历史较低位置。与13年相比,企业融资成本明显降低,强监管对经济的影响相对较弱。三是降低用地用能成本。2016年企业用能成本共减少了2000亿元。其中,电力和天然气领域各降低约1000亿元。用地成本方面,目前我国住宅用地价格增长率处于历史较高水平。但商服用地价格仍低于历史平均增速。工业用地价格的增速则仍处于历史较低水平。

去杠杆的进展则存在争议。根据BIS的负债/GDP数据,我国非金融部门尤其是企业部门的负债率快速攀升。但杠杆增速在改善,并且该数据可能会夸大债务风险。一方面,中国政府掌握了大量的国有资产,可以用于应对流动性冲击。并且我国的债务主要是内债,具有较强的抗冲击的能力。另一方面,中国的各部门包括企业部门掌握了大量的银行存款。如果各部门用存款清偿负债,则可以显著降低负债率。另外一个可供参考的指标是企业的资产负债率。工业企业的资产负债率目前已经降至有数据以来的底部。国企的资产负债率较高,但走势相对平稳。私企的资产负债率较低,且近年来已有所改善。

正文

1 去产能完成情况

1.1煤炭和钢铁去产能进度较快

2016年2月1日发布的《国务院关于煤炭行业化解过剩产能实现脱困发展的意见》提出,“在近年来淘汰落后煤炭产能的基础上,从2016年开始,用3至5年的时间,再退出产能5亿吨左右、减量重组5亿吨左右,较大幅度压缩煤炭产能”。

从去产能的运行情况来看,2016年原计划淘汰煤炭产能2.5亿吨,实际去产能2.9亿吨。根据政府工作报告提出的目标,2017年要再退出煤炭产能1.5亿吨以上。上半年已退出煤炭产能1.11亿吨,完成年度目标任务量的74%。从2016年以来的进展来看,目前已退出煤炭产能约4亿吨,完成了原定的3-5年退出产能5亿吨的80%。如果今年能够按计划或者超额完成去产能任务,约可以实现原定的退出煤炭产能5亿吨左右的目标的90%甚至更高,接近完成目标任务。

2016年2月1日发布的《国务院关于钢铁行业化解过剩产能实现脱困发展的意见》提出,“在近年来淘汰落后钢铁产能的基础上,从2016年开始,用5年时间再压减粗钢产能1亿—1.5亿吨”。

从运行情况来看,2016年,原计划淘汰钢铁产能4500万吨,但实际去产能6900万吨。根据政府工作报告提出的目标,2017年要再压减钢铁产能5000万吨左右。截至5月底,全国已压减粗钢产能4239万吨,完成年度目标任务的84.8%。2016年以来,已压减钢铁产能1.1亿吨,完成原定5年目标的下限,达到上限1.5亿吨去产能指标的74%。如果今年钢铁去产能目标能够实现甚至超额完成,约可以实现目标上限1.5亿吨的80%甚至更高。

在政策层面,也已经认可了去产能取得的阶段性成果。7月24日的政治局会议提出,“产业结构调整加快,过剩产能继续化解。。。。。。各产业内部组织结构改善”。同时提出,紧紧抓住处置“僵尸企业”这个牛鼻子,更多运用市场机制实现优胜劣汰。

从实际效果来看,2016年以来煤炭去产能的效果是非常明显的。不仅体现在煤炭价格的显著回升和企业效益的大幅改善,还体现在行业市场集中度的提升以及产能利用率的改善等方面。

利用上市公司营收或总资产占行业的比重,作为行业集中度的衡量指标,可以发现,煤炭和钢铁的市场集中度已经出现了明显的回升。尤其是钢铁行业自2016年起经历了明显的触底反弹。根据工信部数据,2016年国内钢铁产业CR10上升到35.9%,比2015年提高1.7个百分点,CR4上升到21.7%,比2015年提高3.1个百分点。同样的,有色矿采选业、化工等行业的市场集中度也在提升。

1.2多数行业产能过剩得到缓解

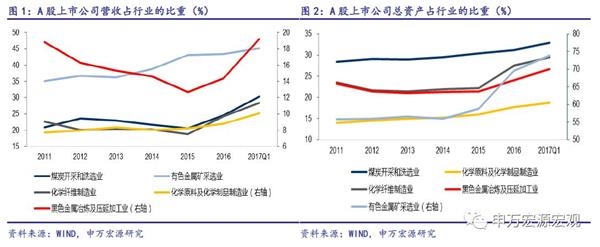

利用上市公司的固定资产周转率来观测产能利用状况。从整体层面来看,制造业上市公司的固定资产周转率自2012年以来持续回落,并于2016年中降至阶段性底部,自2016年三季度开始触底回升,整体的产能过剩状况可能已开始缓解。但与历史均值相比,制造业整体的固定资产周转率仍然略低。截至2017年一季度,制造业固定资产周转率为1.56,略低于2003年以来的平均值1.71.

从行业层面来看,钢铁和煤炭行业的固定资产周转率自2016年3季度起均已触底回升,说明这两大产能过剩行业的产能利用状况已开始好转。与历史均值比较,钢铁和煤炭行业的产能利用状况还有改善空间。截至2017年一季度,煤炭行业的固定资产周转率为1.07,约相当于2015年中的水平,而历史均值为1.71。截至2017年一季度,钢铁行业的固定资产周转率为1.51,约相当于2015年三季度的水平,而历史均值为2.3.

同样地,可以观测其他行业的固定资产周转率。在我们的样本里,多数行业的产能利用率已经触底回升,譬如有色和造纸、水泥和玻璃、化工和稀土、航运等行业的产能利用率也已经触底回升。但风电和火电设备行业的产能利用率仍然在探底阶段。

与2003年以来的情况相比,有色、造纸、玻璃、航运等行业的固定资产周转率已经好于历史平均水平。但水泥、稀土、化工、船舶制造、风电和火电设备等仍弱于历史平均水平。

可见,电力行业的去产能仍然面临较大的压力。根据2016年12月22日发布的《电力发展“十三五”规划》,“十三五”期间,取消和推迟煤电建设项目 1.5 亿千瓦以上。到 2020 年,全国煤电装机规模力争控制在 11 亿千瓦以内,力争淘汰落后煤电机组约 2000 万千瓦。根据政府工作报告提出的目标,2017年要淘汰、停建、缓建煤电产能5000万千瓦以上。近日16部委联合印发《关于推进供给侧结构性改革防范化解煤电产能过剩风险的意见》,再次明确了“十三五”期间煤电去产能的任务。根据申万公用事业部门的测算,火电行业的过剩产能约在2亿千瓦。因此,煤电去产能的任务仍有待继续推进。

2 房地产去库存进展

2.1全国地产库存加快去化

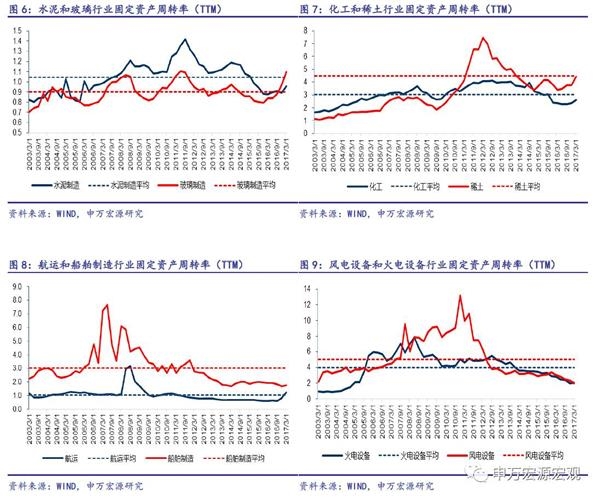

受益于2016年以来地产销售的强劲增长,房地产去库存也已经取得了明显的进展。狭义库存方面,截至2017年6月,全国商品房待售面积为6.5亿平方米,同比下降了9.6%。狭义的地产存销比(待售面积/12月平均销售面积)降至4.6个月,接近历史平均的4.2个月。

广义库存方面,采用历年新开工面积中未销售的部分来表示。考虑到新开工面积中部分为不可销售面积,广义库存面积=0.9*累计新开工面积-累计销售面积。而截至2017年6月,广义的地产存销比(广义库存面积/12月平均销售面积)也已经降至28.7个月,接近历史平均的28.3个月,并处于2012年以来的底部区域。商品住宅的广义存销比则降至8.55个月,已经显著低于历史平均的13.65个月。正是由于地产库存的显著去化,支撑了地产投资的超预期增长。

2.2各区域地产库存分化明显

从各区域来看,东中西三大区域的地产库存均显著去化(由于东中西部的数据序列较全国层面的短,故结果不完全一致,但趋势相同)。截至2017年6月,东部地区的广义存销比为27.6个月,略高于平均水平22.5个月,主要受到北京和辽宁的拖累。中部地区的广义存销比为25.1个月,略高于平均水平23.2个月。西部地区的广义存销比为24.9个月,高于历史平均的19.96个月。

从各省份来看,库存去化较快、存销比较低的省份分别为江西、重庆、广东、湖南和上海;而存销比较高的省份分别为北京、辽宁、青海、吉林和山西。其中,北京的数据比较异常,主要是因为其2016年以来地产成交量比较低,与较严格的地产调控政策有关。

3 降成本进展

2016年8月8日,国务院印发《降低实体经济企业成本工作方案的通知》,提出的降低企业成本的途径主要包括:降低企业税费负担、降低企业融资成本、降低制度性交易成本、降低企业人工成本、降低企业用能用地成本、降低企业物流成本。

3.1减税降费

降税费方面,2016年政府工作报告提出,通过全面实施营改增等,计划减轻企业和个人负担5000多亿元。从实际情况来看,根据国家发改委主任徐绍史的介绍,2016年营改增减税约5000亿元,涉企收费减少了560亿元。

2017年政府工作报告提出,全年再减少企业税负3500亿元左右、涉企收费约2000亿元。2017年6月7日的国务院常务会议提出,在今年已出台4批政策减税降费7180亿元的基础上,预计可再减轻企业负担2830亿元,合计全年为企业减负超过1万亿元,其中降费占60%以上。

此外,降成本还涉及降低企业“五险一金”缴费比例。《降低实体经济企业成本工作方案的通知》提出,从2016年5月1日起的两年期限内,降低企业养老保险、失业保险和住房公积金的缴费比例。其中,对企业职工基本养老保险单位缴费比例超过20%的省份,将单位缴费比例降至20%;将失业保险总费率阶段性降至1%—1.5%,其中个人费率不超过0.5%,对住房公积金缴存比例高于12%的一律予以规范调整,不得超过12%。

从实际的运行情况来看,2016年全国全口径和一般口径的宏观税负均出现了比较明显的下降。其中,全口径的宏观税负=税收收入/GDP,该比例在2015年见顶后回落,由2015年的24.85%降至2016年的24%。一般口径的宏观税负=(税收收入-社保收入)/GDP,该比例由2015年的18.1%降至2016年的17.5%。

3.2降低融资成本

降低融资成本也是降成本的重要领域。经历了2014年底至2015年的连续降息之后,目前的贷款基准利率处于历史低位。如果再考虑到PPI的显著上涨,以PPI平减后的实际利率仍然处于历史地位。尽管今年一季度以来,随着货币政策边际趋紧,贷款平均利率出现了比较明显的上行,但整体仍然处于历史较低的位置。实际利率也依然处在历史底部。与13年相比,当前的企业融资成本明显降低,这也使得这一轮强监管对经济的影响相对较弱。

从企业的层面来看,随着货币政策趋近和监管趋严,企业的财务费用和利息支出的增速近年来出现了比较明显的上扬。但整体来看,目前的增速也仍然处于历史的底部区域,且实际增速更低。相对应的,企业的财务费用和利息支出在主营业务收入中的占比也处于历史低位。

3.3降低用能用地成本

国务院关于《降低实体经济企业成本工作方案的通知》提出的降低用能用地成本的主要措施包括:1、加快推进能源领域改革,放开竞争性环节价格。加快推进电力、石油、天然气等领域市场化改革。完善光伏、风电等新能源发电并网机制。2017年基本放开竞争性领域和环节价格管制。2、加快推进电力体制改革,合理降低企业用电成本。3、完善土地供应制度,降低企业用地成本。

从实际进展情况来看,2016年企业用能成本共减少了2000亿元。其中,电力领域降低了约1000亿元,天然气领域降低了约1000亿元。

电力降成本的手段包括:一是通过发展电力市场化交易降低电价。2016年全国电力市场化交易电量约占全社会用电量的19%,度电平均降价约7.23分,节约电费超过573亿元。二是输配电价改革,已核定输配电价的电网,年降价金额超过260亿元。三是将基本电价计费方式变更周期由按年调整改为按季调整。完善基本电价执行方式,用电企业基本电费支出年减少约150亿元。

天然气领域,通过落实降低非居民用天然气价格政策,减轻行业负担430亿元以上。市场化定价天然气价格相应下降,减轻企业用气负担470亿元左右,占消费总量80%的非居民用气门站价格已由市场主导形成。

用地成本方面,根据中国地价网的数据,目前我国住宅用地价格的增长率仍然处于历史较高的水平。商服用地价格的增速尽管有所回升,但整体仍低于历史平均增速。工业用地价格的增速则仍处于历史较低水平,表现相对平稳。

4 去杠杆进展

我们在前期的报告《要去杠杆先得弄清这四大问题》中提示,去杠杆要弄清楚四个基础性问题。其中一是首先明确杠杆利率高低的标准;二是明确去杠杆的对象。

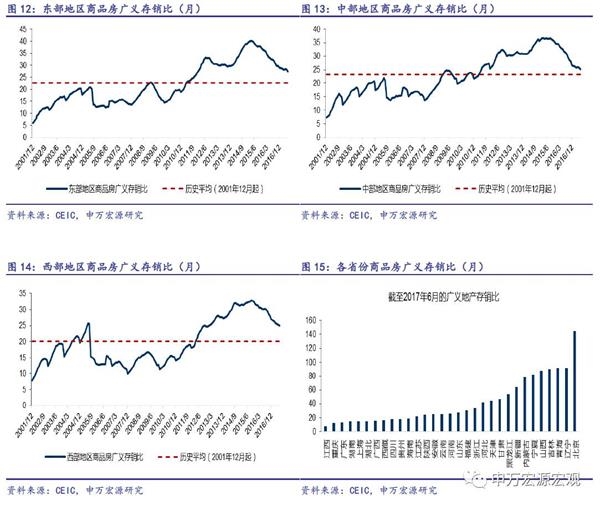

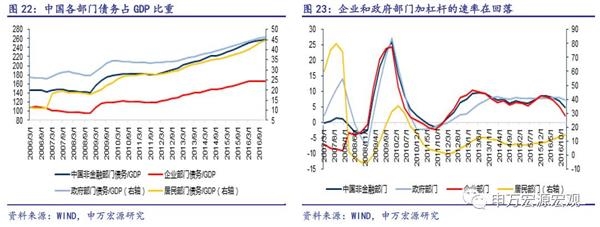

首先,如何判断我国的杠杆率问题以及去杠杆的对象。目前可借鉴的数据有两类,一是用债务/GDP来表示,以BIS公布的数据为代表;二是以企业的资产负债率来衡量。根据BIS的数据,我国非金融部门债务占GDP比重由2007年底的144.9%快速提高至2016年底的257%。其中,企业部门债务占GDP比重由96.8%提高至166.3%、居民部门债务占GDP比重由18.8%提高到44.4%、政府部门债务占GDP比重由29.3%提高到46.4%。因此,去杠杆的主要针对企业部门的高杠杆。

除了关注杠杆率绝对水平的提升,也要关注其斜率的变化。易纲副行长曾指出,要降杠杆首先要考虑稳杠杆。而我国整体的杠杆率的增速自2016年二季度出现了阶段性见顶回落的迹象,这也与企业效益的改善密切相关。而企业部门杠杆率的同比增速由2015年底的8.5%显著回落至2016年底的2%。但同期,居民部门的杠杆率增速仍在不断提高。如果从杠杆率的绝对涨幅来判断杠杆斜率的变化,同样从2016年下半年开始,各部门的杠杆率的环比涨幅出现了比较明显的回落。

但是,简单地用BIS的债务率数据来衡量中国的杠杆率可能面临两个方面的问题。一是负债是一个存量概念,而GDP是一个流量概念。与其他国家不同的地方在于,中国政府手中掌握了大量的国有资产,可以通过动用其掌握的资源应对流动性冲击。并且我国的债务主要是内债,具有较强的抗冲击的能力。另一方面的问题是,中国的各部门包括企业部门掌握了大量的银行存款。2016年,各项存款余额占GDP的202.4%,其中企业存款占GDP比重为67.5%,居民存款占GDP比重为80.3%,财政存款占GDP比重为4.7%。剔除存款之后,我国非金融部门债务占GDP比重由2007年底的23%提高至2016年底的105%。企业部门债务占GDP比重由45.5%提高至98.8%,居民部门债务占GDP比重由-45%提高至-35.9%,政府部门债务占GDP比重由22.8%提高至41.7%。我国非金融部门债务占GDP比重、政府部门债务占GDP比重、企业部门债务占GDP比重上升的趋势趋缓,并且比重明显下降。由于居民部门存款明显超过居民负债,居民部门成为净储蓄部门。

另外一个可供参考的指标是企业的资产负债率。工业企业的资产负债率目前已经降至有数据以来的底部。从三大类行业比较来看,上游的负债率自2016年来显著攀升,但随着企业盈利的好转,目前已有了比较明显的回落。而制造业的负债率自2015年以来回落较多,相对较低。公用事业的负债率整体比较平稳。从不同类型企业来看,国企的资产负债率较高,但走势相对平稳。私企的资产负债率较低,且近年来已有所改善。